El Tribunal de Justicia de la Unión Europea (TJUE) ha sentenciado este jueves que tiene que garantizarse que los consumidores con una hipoteca referenciada con el IRPH recibieron la suficiente información sobre el método de cálculo del índice. Además, asegura en el fallo que los datos deberían ser accesibles. Sin embargo, ha dejado en manos de los tribunales españoles comprobar este caso.

La corte indica, no obstante, que a la hora de hacer esa evaluación es pertinente una circular del Banco de España de 1994 de la que se desprende que había que aplicar un diferencial negativo al IRPH, algo que no se comunicó al consumidor en el caso juzgado, así como que el juez nacional tendrá que comprobar si podía exigirse a un consumidor medio obtener por sí mismo esa información.

El IRPH protagonista sde nuemerosos recursos

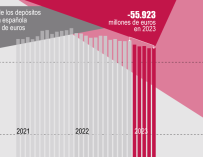

El Índice de Referencia para Préstamos Hipotecarios (IRPH) ha sido objeto en los últimos años de numerosos recursos y sentencias tanto de los tribunales españoles como del TJUE, cuyos veredictos han dado lugar a diferentes interpretaciones por parte de los jueces nacionales sobre el carácter opaco o abusivo del mismo.

La sentencia publicada este jueves responde a las preguntas planteadas por un juzgado de Palma de Mallorca sobre una hipoteca en manos del Banco Santander referenciada a este índice que, según el tribunal, resultó desfavorable para el consumidor porque se fija basándose en el tipo medio de los préstamos en curso, pero incluye las tasas y comisiones en cálculo, por lo que suele ser más caro que otros índices como el Euríbor.

El juzgado pregunta si el diferencial positivo que se aplica al calcular el IRPH es contrario a la legislación comunitaria, dado que, según su interpretación, el Banco de España instó en una circular de 1994 a aplicar un diferencial negativo y, de ser así, si esto constituye una práctica desleal que deba tenerse en cuenta para valorar si la cláusula que referenció la hipoteca al IRPH es abusiva.

Respuesta de Banco Santander

El Banco Santander defiende que la cláusula en cuestión fue negociada individualmente con el cliente y que el IRPH es un índice oficial y público y, por tanto, accesible a los consumidores. En su sentencia, el TJUE recuerda que corresponde al juez nacional pronunciarse sobre una cláusula concreta en función del caso, pero le proporciona ciertas "indicaciones" a tener en cuenta.

En primer lugar, señala que para evaluar la transparencia y el posible carácter abusivo de la cláusula es pertinente la circular de 1994 de la que se desprende la necesidad de aplicar al índice de referencia un diferencial negativo para igualar el tipo de interés con el tipo de interés del mercado.

Recuerda que la cláusula controvertida indica que el índice se describe en otra circular de 1990 del Banco de España publicada oficialmente y pide al juez español que verifique si la información así proporcionada era suficiente para permitir que un "consumidor medio, normalmente informado y razonablemente atento y perspicaz tuviera efectivamente conocimiento de los métodos de cálculo del índice de referencia".

Si bien apunta que es el juez español quien deberá determinar la importancia de la circular de 1994, el TJUE considera que esta información, que no se comunicó a los consumidores, "parece ser de utilidad para estos" puesto que el Banco de España estimó oportuno llamar la atención de las entidades sobre el tipo de los IRPH en relación con los tipos del mercado y la necesidad de aplicar un diferencial negativo.

Añade que, si bien esa información se publicó en el boletín Oficial del Estado, figura en una circular de 1994 y no en la de 1990 a la que remitía la cláusula, por lo que el juez deberá comprobar si obtener esa información suponía llevar a cabo una actividad que, por ser del ámbito de la investigación jurídica, no podía exigírsele a un consumidor medio.

Por último, en cuanto al posible carácter abusivo de la cláusula, apunta que el Banco Santander tendrá que probar que esta se negoció individualmente y, de no ser así, el juez español tendrá que evaluar si se incumplió la exigencia de buena fe y la posible existencia de un desequilibrio importante en detrimento del consumidor teniendo en cuenta estas indicaciones.

Hemos bloqueado los comentarios de este contenido. Sólo se mostrarán los mensajes moderados hasta ahora, pero no se podrán redactar nuevos comentarios.

Consulta los casos en los que lainformacion.com restringirá la posibilidad de dejar comentarios